Roth IRA Conversion이란?

Roth IRA Conversion은 Traditional IRA(또는 401K) Pre-Tax(AKA Before Tax) 돈을 Post-Tax(AKA After Tax)인 Roth IRA(또는 401K)로 이체(transfer)하는 것이다. Roth IRA Conversion은 언제든지 할 수 있고, 컨버젼한 금액은 소득으로 간주하여 세금을 내야 한다.

Roth IRA Conversion 하는 이유는?

현재 세율로 택스를 내고, 은퇴 후에 원금과 투자 소득을 택스 없이 인출하는 것이 유리한 경우다.

Roth IRA Conversion 사례

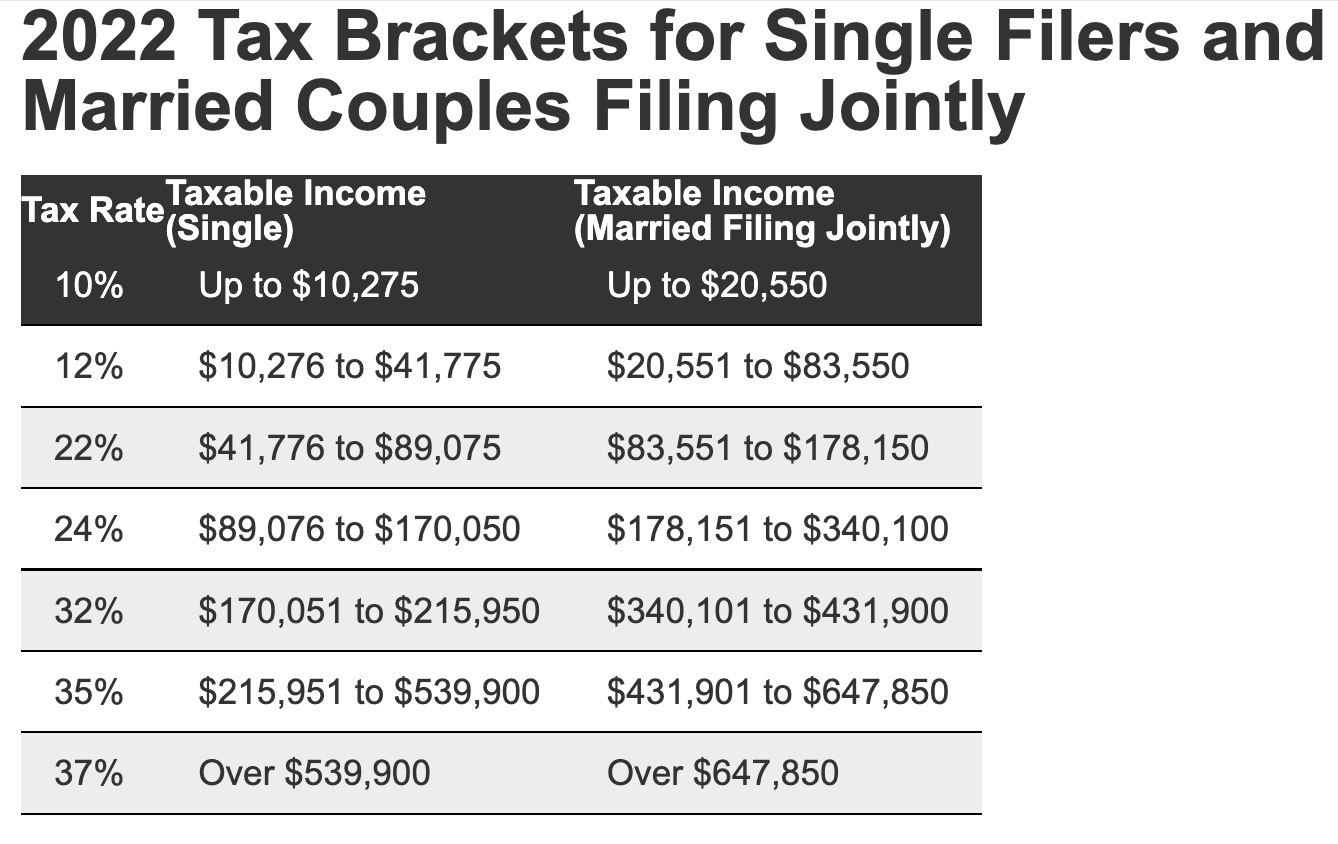

연소득 $150,000, 부부가 공동으로 세금 보고하는 경우를 보자. 세금 혜택이 있는 은퇴 계좌 401K에 $6,000, Traditional IRA에 $6,000을 저축했다고 가정하고, 부부의 한계세율(Marginal tax rate)을 구해 보자. 한계 세율을 구하기 위해서는 과세표준액(Taxable Income)을 계산해야 한다.

- Taxable Income = Gross Income $150,000 – $6,000 – $6,000 – $25,900(표준 공제 금액) = $112,100

과세 표준액(Taxable Income)은 연소득에서 401K, IRA에 저축한 금액과 표준 공제 금액을 뺀 112,100이다. 과세표준액이 $113,200이면 22% 택스 구간이다. 즉, $100의 추가 소득에 $22은 연방 택스다.

만약 이직이나 실직 또는 휴직 등으로 인컴이 $150,000에서 $70,000으로 줄어든 연도를 가정해 보자. 이 경우 401K와 Traditional IRA에 $6,000씩 $12,000을 그대로 저축했다면:

- Taxable Income = Gross Income $70,000 – $12,000 – $25,900(표준 공제 금액) = $32,100

과세표준액은 $32,100이고, 12% 택스 구간이다. 즉, $100의 추가 소득이 있으면 이중 12%만 연방 택스다.

12% 택스 구간은 $83,550까지므로 $51,450($83,550 – $32,100)의 추가 소득이 발생하더라도 추가 소득의 12%만 택스다. 즉, Traditional IRA에서 $51,450까지 Roth IRA로 Conversion해서 $51,450의 추가 소득이 발생해도 12%만 택스다.

Roth IRA Conversion은 이렇게 소득이 줄어 세율이 낮아진 연도에, 낮은 세율로 텍스를 미리 내고, 은퇴 후에 Tax-free로 인출하기 위해서 한다.

참고로, 이처럼 낮은 세율을 활용하여 소득을 늘려야 할 때 사용할 수 있는 또 다른 방법으로 Tax-Gain Harvesting도 있다.

2022년이 Roth IRA Conversion 기회일 수 있는 이유는?

올해 주식 시장이 폭락해서 401K나 Traditional IRA도 큰 손실이 발생했을 것이다. 예를 들어, 연초에 Traditional IRA 잔액이 $100,000이었는데 50% 손실이 발생해서 $50,000이 되었다고 가정해 보자.

$50,000을 Roth IRA Conversion 하면, $50,000 소득에 대해 택스를 내지만, 향후 주식 시장이 회복되어 $100,000이 되더라도, $100,000 전체가 택스가 없는 Tax Free 돈이다.

하지만 Roth IRA Conversion을 하지 않아 Traditional IRA에서 다시 $100,000로 회복하면, $100,000은 Pre-Tax 돈으로 언젠가는 택스를 내야 한다.

즉, 지금 $50,000에 대한 택스를 내느냐, 아니면 향후에 $100,000에 대한 택스를 내느냐의 문제다. 어느 것이 유리할지, 어느 정도 Roth IRA Conversion 할지는 각자의 재정 상황에 따라 달라질 수 있으니 꼼꼼히 따져보고 결정해야 한다.

Roth IRA Conversion 하는 방법은?

Traditional IRA이 있는 금융기관에 컨택하여 Roth IRA로 Direct Rollover를 요청한다. 반듯이, Traditional IRA에서 Roth IRA로 “no tax withholding”으로 Direct Rollover로 요청한다.

|