은퇴 후 월소득 $9,000($108,000/년) 만들려면

현재 32세 연봉 $150,000인 사람이 30년 동안 연봉의 15%를 저축하고, 62세에 은퇴하는 것으로 가정한다.

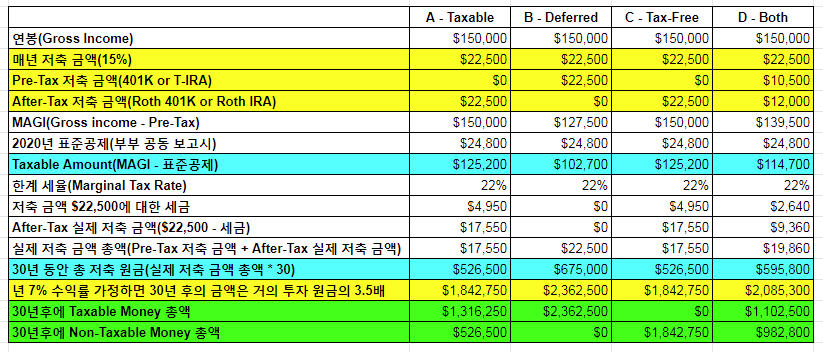

연봉 $150,000인 A, B, C, D가 매년 연봉의 15%인 $22,500을 은퇴자금으로 30년 동안 저축하는 것을 가정하자. A는 은퇴 계좌를 이용하지 않고 일반 투자 계좌에, B는 텍스 연기(Tax-Deferred) 혜택이 있는 401K와 IRA 계좌에, C도 텍스 혜택이 있는 Roth IRA와 Roth 401k에, 그리고, D는 Roth IRA에 $12,000(부부 각각 $6,000씩), 401k에 $10,500을 30년 동안 저축한다.

30년 동안 매년 인플레이션 3%를 반영한 실질 수익률 7%가 발생해서 30년 후에는 투자 원금의 3.5배가 되는 것으로 가정한다. 좀 더 자세히 설명하면 인플레이션을 3%로 가정하고 다음 시나리오로 했다.

- 매년 연봉 인상률 3% => 인플레이션만큼 연봉이 매년 인상

- 매년 투자 수익률 (3+7)% => 인플레이션을 고려한 실질 수익률 7%

- 택스 브라켓 인상률 3% => 인플레이션만큼 텍스 구간 금액이 매년 인상

이렇게 가정하면 모든 금액은 미래 가치(Future Value)가 아닌 현재 가치(Present Value)로 환산된다. 즉, 인플레이션이 0%인 것처럼 된다.

30년 후에 각각의 은퇴 자금 총액은?

A는 일반 투자 계좌(Taxable Accounts)에 저축하니 $22,500에 대한 텍스를 제외하고 나머지 금액을 저축한다. $22,500에 대한 세금을 계산하려면 한계 세율을 알아야 하고, 한계 세율을 구하려면 과세 표준액(Taxable Amounts)을 알아야 한다.

Taxable Amounts = $150,000 – 표준공제 $24,800 = $125,200으로 한계 세율은 22%가 된다. 따라서, $22,500에 대한 세금은 $4,950($22,500 * 0.22)이다.

따라서, $22,500에서 세금 $4,950을 내고, $17,550을 일반 투자 계좌(Taxable Accounts)에 저축한다. 30년 동안 저축한 원금은 $526,500이고, 30년 후의 금액은 원금의 3.5배인 $1,842,750이 된다. 이중 원금 $526,500은 Non-Taxable Money이고, 나머지 $1,316,250은 Taxable Money이다.

B는 $22,500을 Pre-Tax로 저축하고, $22,500에 대한 소득 공제를 받는다. 30년 동안 투자한 원금은 $675,000이고, 30년이 지나면 투자 원금의 3.5배인 $2,362,500이 된다. Pre-Tax로 Tax-Deferred Accounts에 저축했기 때문에 $2,362,500 전체가 Taxable Money이다.

C는 Roth IRA와 Roth 401k에 저축해서 A처럼 $22,500에서 텍스를 내고 나머지 금액을 저축한다. 따라서, 모든 것이 A와 같지만 세금 혜택이 있는 Tax-Free Accounts에 저축해서 투자 소득에 대해서 세금이 없다. 즉, 30년 후에 투자 원금의 3.5배인 $1,842,750 전체가 Non-Taxable Money다.

D는 $10,500을 Pre-Tax로 401K에 저축하고, $12,000을 Post-Tax로 Roth IRA에 저축한다. 401K에 Pre-Tax로 $10,500을 소득 공제받는다. 이렇게 30년 동안 저축하면 총 투자한 원금은 $595,800이고, 30년이 지나면 투자 원금의 3.5배인 $2,085,300이 된다. 이중 Roth IRA 계좌의 금액 $982,800은 Non-Taxable Money이고, 401K 계좌의 $1,102,500은 Taxable Money이다.

은퇴자금 총액으로 누가 위너인가?

30년 후에 은퇴자금 총액으로 보면 B > D > C = A이다. 하지만 B는 은퇴자금 전체가 Taxable Money이고, 텍스를 낸 후의 금액으로 비교해야 하므로 어느 것이 좋은지는 각자의 재정 상황과 라이프스타일에 필요한 비용을 어떻게 인출하는지에 따라 결과가 달라질 수 있다.

A와 C가 Post-Tax Money로 저축해서 은퇴자금 총액이 가장 적다. A는 금액이 가장 적을 뿐만 아니라 은퇴자금의 3분의 2 이상이 세금을 내야 하는 Taxable Money라 가장 안 좋은 상황이다. 확실한 것은 A는 C보다 결코 좋을 수 없다는 점이다.

소셜 연금 신청 전(62세~67세) 5년 동안 Cash Flow

은퇴 후 추가 소득이 없고, 저축한 은퇴 자금에서 필요한 금액을 인출해서 생활한다고 가정하자.

간단한 계산을 위해 은퇴 후에는 안정적으로 투자로 수익률이 인플레이션 % 정도로 가정 했다.

- 은퇴 자금 수익률 => 인플레이션과 동일한 투자 수익률

- 택스 브라켓 인상률 => 인플레이션 만큼 텍스 구간 금액이 매년 인상됨

이렇게 가정하면 모든 금액은 미래 가치(Future Value)가 아닌 현재 가치(Present Value)로 환산된다. 즉, 인플레이션이 0%인 것처럼 된다.

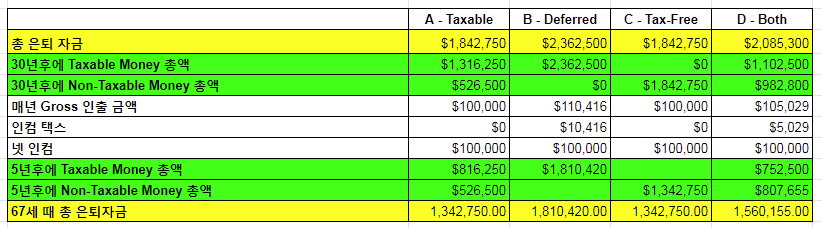

A의 $100,000/년 인출 시나리오

A의 은퇴자금은 Non-Taxable Money와 Taxable Money로 총 $1,842,750이다. 우선 Taxable Money에서 $100,000씩 인출한다. Taxable Income을 계산하면

Taxable Income = $100,000 – $24,800 = $75,200

하지만 Long-term capital gains이므로 부부 공동으로 세금 보고 할 때 $80,000까지는 세율이 0%이다. 즉, 매면 Taxable Money에서 $100,000을 인출해도 세금은 $0이다.

401K와 IRA에 저축한 B의 시나리오

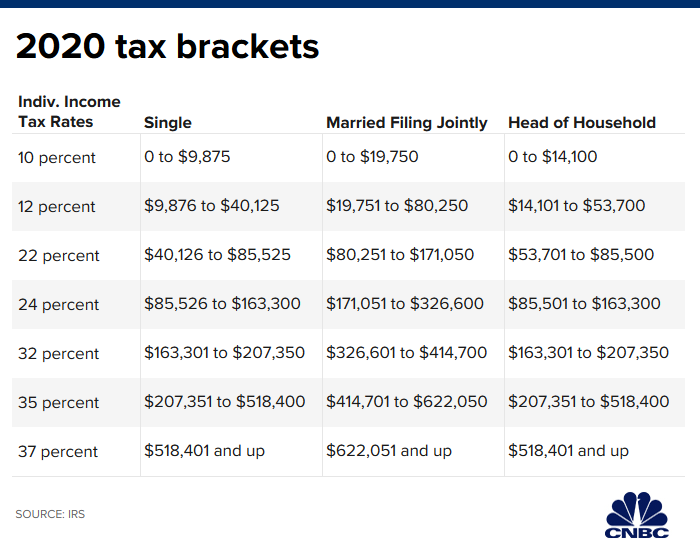

401K와 IRA에 저축한 B는 인출하는 모든 금액이 일반소득(Ordinary income)으로 간주하여 소득세를 내야 한다. 표1을 보면 $110,416을 인출해서 텍스 $10,416을 내면 넷으로 $100,000이 된다. 세금을 계산하기 위해 과세 표준액을 계산하면

- 과세 표준액(Taxable Amount) = 인출금액 $110,416 – 부부 표준 공제 금액 $24,800 = $85,616

- Taxable Amount $85,616을 아래 텍스 구간 세율을 적용해 세금을 계산하면

- $19,750까지는 첫 번째 구간 10% 세율이 적용되어 $19,750 * 0.1

- $19,751 to $80,250까지는 두 번째 구간 12% 세율이 적용되어 ($80,250 – $19,750) * 0.12

- 마지막으로 $80,250 to $85,616까지는 세 번째 구간 22% 세율이 적용되어 ($85,616 – $80,250) * 0.22입니다.

따라서, 텍스 = $19,750 * 0.1 + ($80,250 – $19,750) * 0.12 + ($85,616 – $80,250) * 0.22 = $10,416

매년 Gross Income으로 $110,416을 인출해서 텍스 $10,416을 내면 넷으로 $100,000이 된다.

Roth 401K와 Roth IRA에 저축한 C의 시나리오

Roth 401K와 Roth IRA에 저축한 C의 총 은퇴자금 $1,842,750은 모두 Non-Taxable Money다. 즉, 세금 걱정 없이 매년 $100,000씩 인출하면 된다.

401K와 Roth IRA에 저축한 D의 시나리오

401K와 Roth IRA에 저축한 D는 총 은퇴자금 $2,085,300중 Roth IRA 계좌의 금액 $982,800은 Non-Taxable Money이고, 401K 계좌의 $1,102,500은 Taxable Money이다. 어떤 순서로 어느 비율로 인출하느냐에 따라 다른 결과가 나오겠지만 간단한 계산을 위해 매년 401K에서 $70,000, Roth IRA에서 $35,029를 인출하는 것으로 하겠다.

401K에서 인출하는 $70,000은 일반 소득(Ordinary Income)으로 텍스를 내야 한다. 세금을 계산하기 위해 과세 표준액을 계산하면

- 과세 표준액(Taxable Amount) = 인출금액 $70,000 – 부부 표준 공제 금액 $24,800 = $45,200

- Taxable Amount $45,200을 텍스 구간 세율을 적용해 세금을 계산하면

- $19,750까지는 첫 번째 구간 10% 세율이 적용되어 $19,750 * 0.1

- $19,751 to $45,200까지는 두 번째 구간 12% 세율이 적용되어 ($45,200 – $19,750) * 0.12

따라서, 텍스 = $19,750 * 0.1 + ($45,200 – $19,750) * 0.12 = $5,029

매년 401K에서 인출하는 $70,000을 인출해서 텍스 $5,029을 내면 넷으로 $64,971이 된다. $64,971에 Roth IRA에서 Tax-Free로 인출한 $35,029을 더하면 $100,000이 된다.

67세때 은퇴자금 총액은

62세에 은퇴해서 매년 넷으로 $100,000을 5년동안 인출하면 67세때 은퇴자금 총액(표2 참조)은 A는 $1,342,750, B는 $1,810,420, C는 $1,342,750, D는 $1,560,155이다.

계속해서 은퇴 후 월소득 $9,000($108,000/년) 만들려면 (후) 글에서 67세에 소셜 연금을 신청하고, 은퇴자금 인출 4% 법칙으로 인출하는 경우를 살펴 보자.

은퇴 계좌 관련 글들