지금까지 은퇴자금 기초에 대한 다음 사항들을 살펴보았다.

이번 글은 은퇴자금을 택스 없이 인출하는 방법에 대해서 살펴보겠다.

은퇴 후 59.5세 이전까지

부부 공동으로 택스 보고(Married filing jointly)할 때, 2023년 표준 공제(Standard Deduction) 금액은 $27,700이다. 즉, $27,700까지는 소득이 발생해도 Taxable Income은 0이다. 따라서, $27,700까지 택스 없이 Roth IRA Conversion 할 수 있다.

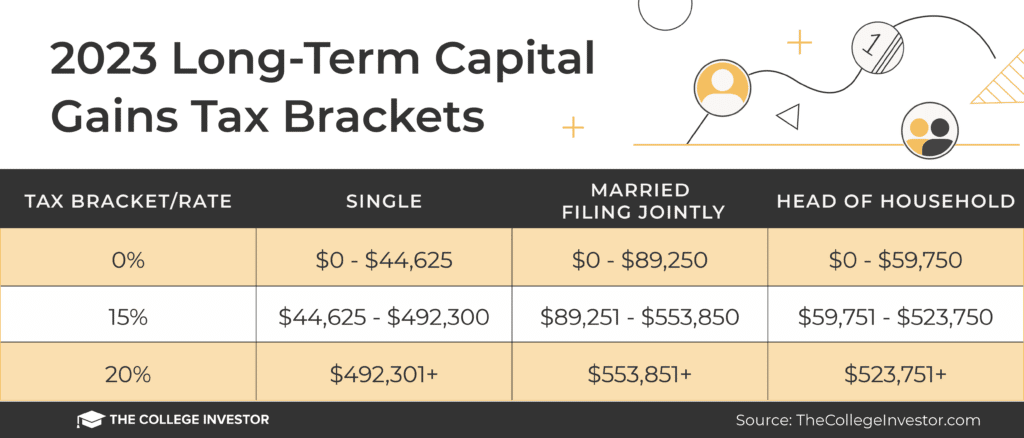

Long term capital gains는 $89,250까지 택스가 0이다.

투자소득이 $89,250까지므로 실제 인출 금액은 원금을 포함하므로 훨씬 더 큰 금액을 택스 없이 사용할 수 있다.

Roth IRA Conversion을 하고, 장기투자 소득을 실현하고도 돈이 모자라면 세이빙 또는 체킹 계좌의 현금을 사용한다.

그래도 더 인출해야 한다면 Roth IRA 원금을 인출한다.

59.5세부터 소셜연금을 받기 전까지

59.5세부터는 은퇴 계좌에서 페널티 없이 인출할 수 있다. T-401K, T-IRA 등에서 표준공제 금액 $27,700까지 인출해도 좋고, 인출할 필요가 없다면 $27,700까지 택스 없이 Roth IRA Conversion 할 수 있다.

장기투자 소득을 $89,250까지 실현하고, 그러고도 돈이 모자라면 세이빙 또는 체킹 계좌의 현금을 사용하고, 마지막으로 Roth IRA 원금을 인출한다.

소셜연금을 받을 때부터 RMD가 시작하기 전까지

소셜연금은 소득이 적으면 Taxable Income이 0이고, 소득이 높으면 최대 85%까지 Taxable Income이다.

소셜연금의 Taxable Income은 소셜연금 금액과 소셜연금 이외의 소득 금액으로 계산한다. 이 두 개의 금액을 알면 바로 위의 소셜연금 Taxable Income 계산기로 계산할 수 있다.

여러 시나리오가 있겠지만 간단한 두 가지 시나리오만 살펴보겠다. 첫 시나리오는 소셜연금의 Taxable Income + 이외의 소득이 표준 공제 금액 $27,700 이하인 경우다.

예를 들어, 소셜연금을 $50,000 받고, 이외의 소득이 $20,000이면 소셜연금 $50,000중 Taxable Income은 $6,850이고,

- Total Taxable Income = $6,850(소셜연금 Taxable Income) + $20,000 = $26,850

여기서, 표준 공제 $27,700을 빼면 Taxable Income은 0이다.

두 번째 시나리오는 소셜연금의 Taxable Income이 $27,700이고, 이외의 소득은 장기 투자소득(Long term capital gains)인 경우다. 예를 들어, 소셜연금이 $38,500이고, 장기 투자소득이 $50,000이면 소셜연금 Taxable Income은 $27,463이고,

- Total Taxable Income = $27,463(소셜연금 Taxable Income) + $50,000 = $77,463

여기서, 표준 공제 $27,700을 빼면 장기투자소득으로 $49,763만 남는다. 하지만 장기 투자소득은 $89,250까지 택스가 0이다.

RMD 시작부터 사망까지

73세부터 RMD(Required Minimum Distributions)가 적용되어 401K, IRA 등의 Tax Deferred Accounts 강제 인출해야 한다. 73세 될 때 부부의 Tax Deferred Accounts 총금액이 $500,000 넘지 않는 것이 좋다. 만약, $1,000,000 이상이 예상되면 사전에 택스 플래닝을 하여 적정한 금액을 유지하는 것이 좋다.

사망 후 유산을 남긴다면

개인당 상속면제 한도가 $13M 정도다. 부부라면 $26M까지 상속세가 없다.

또 하나 중요한 개념은 Basis Step up이다. Basis Step up은 유산 중에 그동안 발생한 투자소득에 대해서 택스를 면제해 주는 것이다. 예를 들어, $100,000에 구매한 부동산이 $500,000이 되어 $400,000의 투자소득이 발생해도 택스 없이 $500,000 전체를, $10,000에 구입한 주식이 $100,000이 되어 $90,000의 투자소득이 발생해도 택스 없이 $100,000 전체를 상속할 수 있다.

에필로그

이상으로 은퇴자금 기초 시리즈를 마친다. 필요한 은퇴자금을 계산하는 방법, 택스 혜택으로 효과적으로 저축하는 방법, 투자 목적에 맞게 투자하는 방법, 그리고 마지막으로 택스 없이 인출하는 방법에 대해 살펴보았다.

은퇴 자금을 저축 & 투자할때에도 은퇴 후 인출과 상속을 염두에 두는 것이 좋다. 왜냐하면 끝날때까지 끝난게 아니니까…

|