NIIT(Net Investment Income Tax)란?

고소득자는 투자 소득에 추가로 3.8%의 NIIT(Net Investment Income Tax)를 내야 한다. 참고로, NIIIT는 Medicare Surtax라고도 한다.

NIIT(Net Investment Income Tax)를 내야 하는 사람은?

투자 소득을 포함한 MAGI(Modified Adjusted Gross Income)가 아래 Threshold(싱글 $200,000, 부부 공동 $250,000) 이상인 고소득자는 NIIT(Net Investment Income Tax)를 내야 한다.

소득이 높더라도 투자 소득이 없으면 NIIT가 없고, 투자 소득이 있더라도 MAGI가 Threshold 이하이면 NIIT가 없다.

NIIT(Net Investment Income Tax) 금액은?

MAGI Threshold를 초과하는 투자 소득 3.8%가 NIIT 금액이다. 예를 들어, 부부 공동으로 세금 보고할 때, 투자 소득을 포함한 MAGI가 $400,000을 가정해 보자. 이중 투자 소득이 $200,000이라면 Threshold를 초과하는 투자 소득 $150,000($400,000 – $250,000)에 대한 3.8%가 택스다. 만약 투자 소득이 $100,000이라면 Threshold를 초과하는 투자 소득$100,000에 대한 3.8%가 택스다.

NIIT를 가장 신경을 써야 하는 사람은?

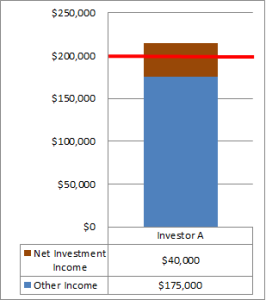

일반 소득만으로 Threshold 이상인 고소득자는 투자 소득에 3.8% 택스를 내야 한다. NIIT를 줄이려면 투자 소득을 줄이는 방법밖에 없다. 총소득(일반 소득 + 추가 소득)이 Threshold 이하이면 NIIT가 없으니 신경 쓸 필요가 없다. NIIT를 가장 신경 써야 할 사람은 아래 그림처럼 투자 소득(브라운색)이 Threshold에 걸치는(Crossover Zone) 경우다.

투자 소득이 Crossover Zone이면 택스 플래닝으로 투자 소득을 줄이던가, 소득 공제(deduction)를 더 받아 일반 소득을 줄이면 NIIT를 줄일 수 있다.

은퇴 계좌(T-IRA or T-401K)에서 인출하면

은퇴 계좌(T-IRA or T-401K)에서 인출한 금액은 일반 소득이다. 따라서, 소득이 Threshold(싱글 $200,000, 부부 공동 $250,000)를 넘지 않도록 미리 Roth Conversion을 하는 것이 좋을 수도 있다.

추가 정보

주식뿐만 아니라 부동산 투자소득도 NIIT 부과 대상이다. 한국의 부동산을 처분할 때도 NIIT를 고려해 택스 플래닝하면 절세를 할 수 있다.

|