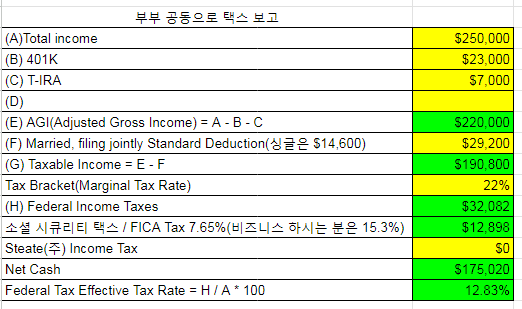

부부 공동으로 택스 보고 하는 총소득 $250,000인 가정의 택스를 계산해 보자

(E) AGI(Adjusted Gross Income) 계산

AGI는 총소득에서 모든 공제(Deductions or Pre tax)를 뺀 금액

- AGI = (A) Total income – (B) 401K – (C) T-IRA = $250,000 – $23,000 – $7,000 = $220,000

(G) Taxable Amount(과세 표준액) 계산

AGI에서 표준 공제(Standard Deduction) 금액을 뺀 금액

- Taxable Amount(과세 표준액) = (E) AGI – (F) Standard Deduction = $220,000 – $29,000 = $190,800

(H) Federal Income Taxes 계산

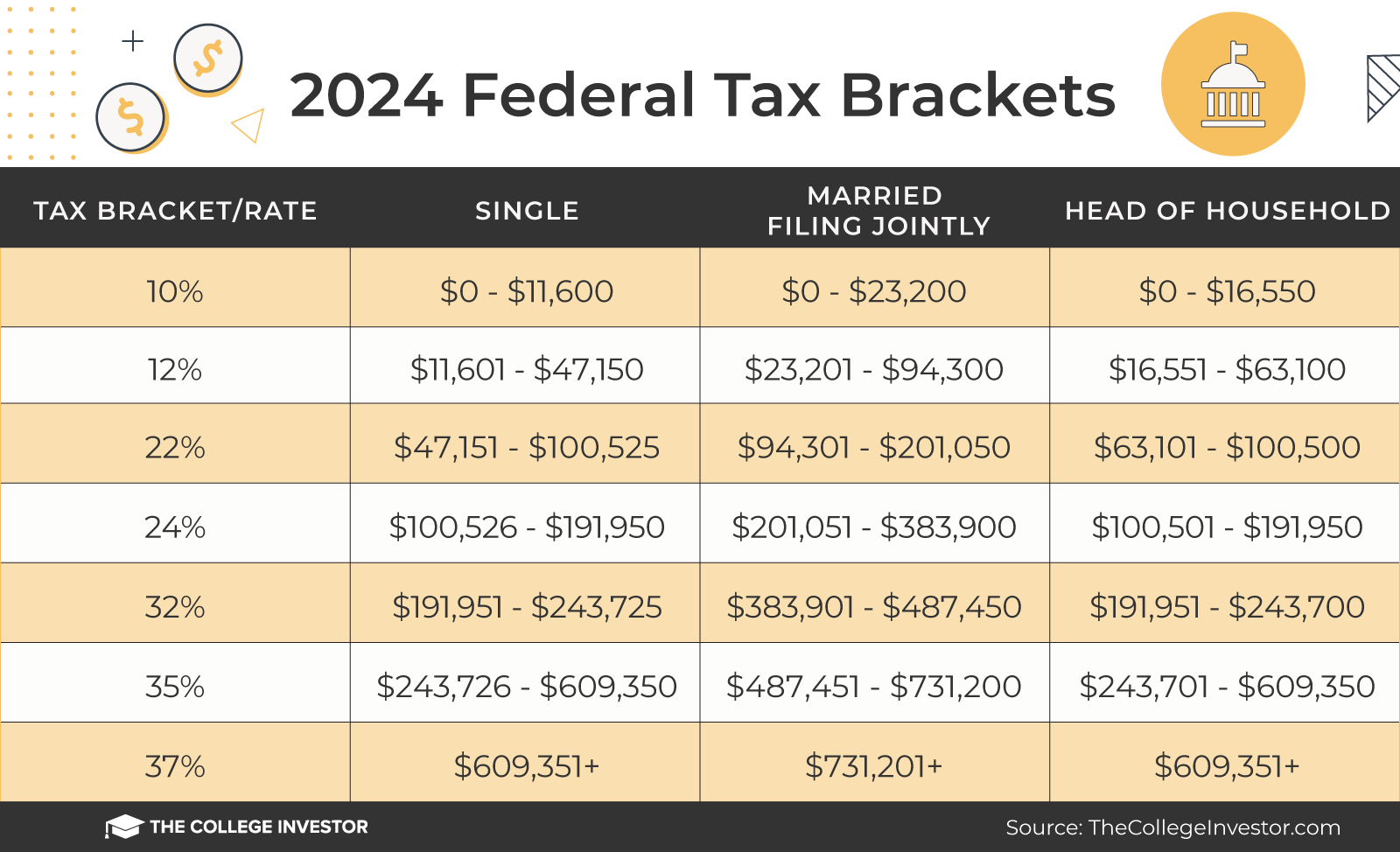

(G) Taxable Amount(과세 표준액) $190,800을 Income Tax Bracket(과세 구간)표를 적용하여 택스를 계산

총 $190,800 중에

- 처음 $23,200은 10% 세율을 적용해서 $2,320

- $23,201 – $94,300 사이의 금액 $71,100($94,300 – $23,300)은 12% 세율로 $8,532

- $94,301 – $190,800 사이의 금액 $96,500($190,800 – $94,300)은 22% 세율로 $21,230

- Total Federal Tax = $2,320 + $8,532 + $21,230 = $32,082

한계세율(Marginal Tax Rate)

한계세율(Marginal Tax Rate)은 소득증가액에 대한 세금 증가액의 비율이다. 예를 들어, 현재 연봉에서 추가로 $1 소득이 발생했을

때 한계세율이 35%인 사람은 $0.35를 택스로 내야하고, 한계세율이 12%인 사람은 $0.12만 세금으로 낸다.

한계세율은 택스 플래닝에 매우 중요한 개념이다. 왜냐하면 추가 소득에 대해서 한계세율만큼 택스 부담이 있고, 소득 공제(Deduction or Pre Tax)를 받으면 한계세율만큼 혜택을 받는 것이니까.

위의 소득이 $250,000인 부부의 사례에서 (H) 연방 택스 계산할 때, 마지막 적용한 택스 구간 22%가 이 부부의 한계세율이다.

Effective Tax Rate 계산

Effective Tax Rate은 택스 금액을 총소득으로 나누면 된다.

- Effective Tax Rate = H / A * 100 = $32,082 / $250,000 * 100= 12.83%

Income Tax 계산기

아래 구글 시트로 Income Tax 계산기를 복사해서 각자 본인의 Income Tax를 계산해 보자.

Long Term Capital Gains Tax는?

위의 사례는 일반 소득(Ordinary Income)에 대한 택스를 계산한 것이다. Long Term Capital Gains Tax는 다른 Tax Bracket(과세 구간)를 사용한다. Long Term Capital Gains Tax 계산은 아래 Tax-Gain Harvesting 글을 참고해라.

|