Lump Sum이 유리할까? 평생 연금(Annuity)이 유리할까?

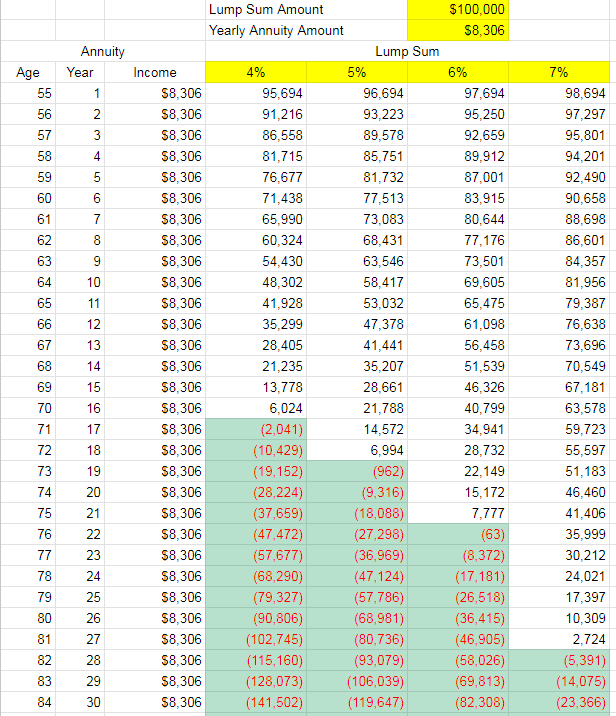

연금(Pension)을 한 번에 Lump Sum으로 받는 것이 유리한지, 아니면 평생동안 연금(Annuity) 형태로 받는 것이 유리한지는 상황에 따라 달라질 수 있다. 간단한 사례로, 55세에 Lump Sum으로 $100,000을 받는 것과 평생동안 매년 $8,306를 받는 것을 비교해 보자.

- 연금은 매년 연말(12/31일)에 $8,306을 받음

- Lump Sum을 선택한 경우, 연초(1/1일)에 $100,000을 Traditional IRA로 롤오버하여 매년 일정하게 수익률(4~7%)이 발생하고, 연말(12/31일)에 $8,306을 인출

4% 수익률이면 70세(16년)가 손익 분기점이다. 즉, 70세 이후에 사망하면 연금으로 받는 것이 유리하고, 70세 이전에 사망하면 Lump Sum으로 받는 것이 유리하다.

만약, 7% 수익률이면 81세(27년)가 손익 분기점이다. 즉, 81세 이후에 사망하면 연금으로 받는 것이 유리하고, 81세 이전에 사망하면 Lump Sum으로로 받는 것이 유리하다.

다른 금액으로 비교해보고 싶으면 아래 구글 시트를 복사해서 사용하면 된다. 계산 공식이 구글 시트에 다 포함되어 있으니 Lump Sum 금액과 연금 금액(Annuity)만 입력하면 된다.

Roth IRA 컨버젼도 고려

위의 사례는 Lump Sum으로 받았을 때의 수익률과 사망 시점에 따라 어느 것이 유리한지 살펴본 것이다. 어느 것을 선택하든 매년 $8,306의 소득이 발생한다.

하지만 개인의 재정 상황과 택스 상황에 따라 Lump Sum으로 받은 금액 전부 또는 일부를 Roth IRA로 컨버젼하는 것도 고려해야 한다. 왜냐하면 65세부터 시작하는 메디케어 보험료는 소득이 높을수록 더 많은 보험료를 내야 하고, 소득이 높으면 소셜 연금 수령액의 최대 85%가 Taxable Income일 수 있고, 소득이 적으면 소셜연금 수령액 전체가 Nontaxable Income일 수 있기 때문이다.

|