이전글: 인덱스 투자자의 은퇴준비 - 중간보고 2

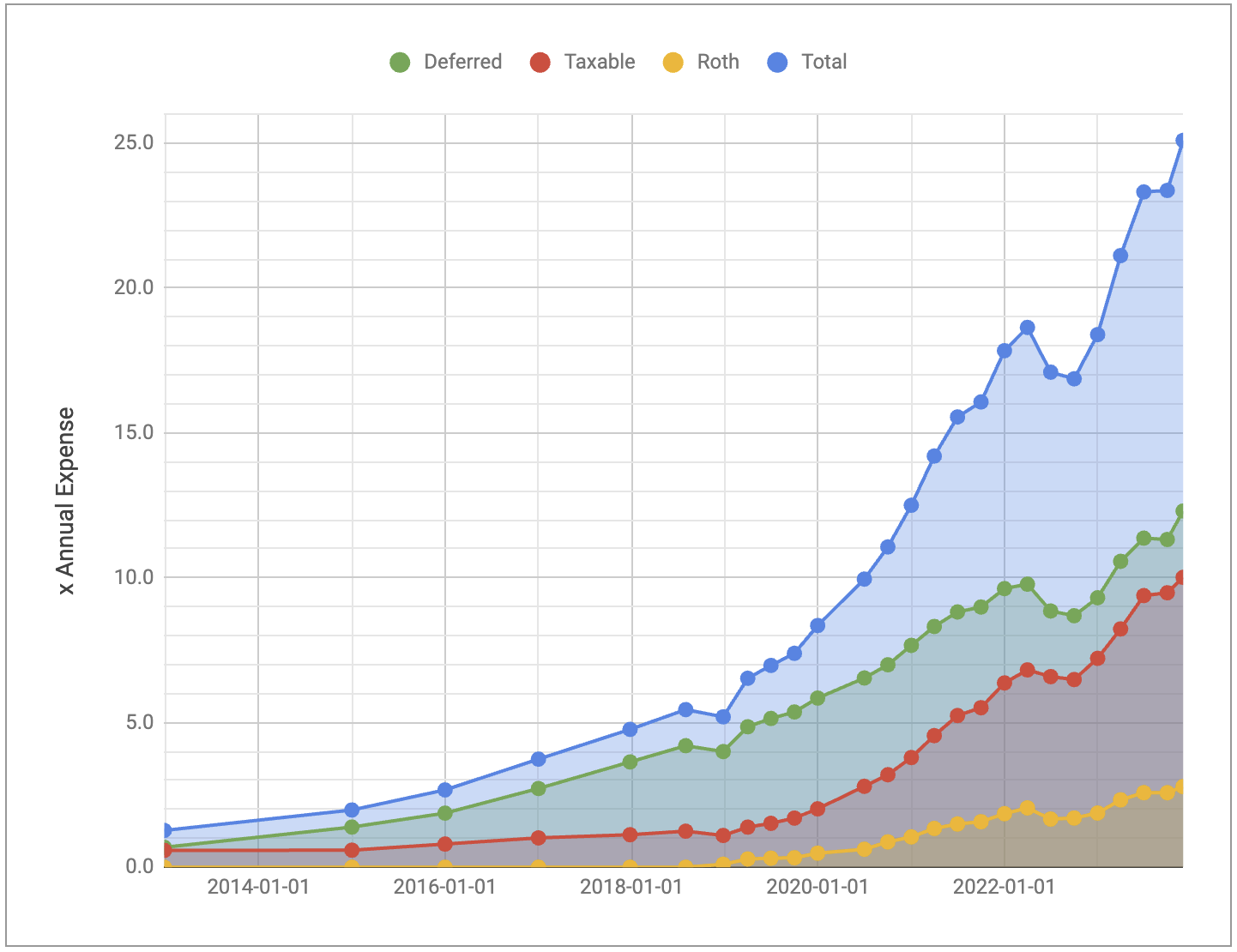

안녕하세요 luminis입니다. 좋은 소식으로 찾아뵙습니다. 2023년 SP500 지수가 올해 들어 약 20% 상승하는 기염을 토하는 덕분에 오늘 시장 마감기준으로 제 은퇴 포트폴리오가 드디어 25X 마일스톤, 즉 financial independence (FI)를 달성했습니다.

현재 포트폴리오 구성은 주식/채권/현금 = 69%/27%/4% 이고, 인출시 세금혜택에 따른 구성은 Deferred/Taxable/Roth = 49%/40%/11% 입니다. 주식 포트폴리오는 아직 인덱스펀드로 전환하지 못한 소량의 RSU 주식을 제외하고는 모두 SP500 혹은 토탈마켓 인덱스펀드, 그리고 채권 포트폴리오는 미재무부 중단기채권 (Treasury Bill & Note) + 물가연동채권 (I-Bond, TIPS)로 구성되어있습니다.

저는 한국에서 직장을 다니다가 도미해서 대학원 유학을 마치고 미국에 정착한 이민 1세대입니다. 여기서 직장생활을 하면서 늘 401k에 저축을 했지만 각잡고 체계적으로 은퇴준비를 시작한 것은 40대가 된 이후입니다. 그 당시 은퇴준비 공부를 하면서 생각하기로는 60세 전에만 FI를 달성해도 좋겠다고 생각했는데 예상보다 일찍 목표를 달성하게 되니 얼떨떨하네요. 그런데 아내와 은퇴 얘기를 해보면 아내도 그렇지만 저도 아직은 은퇴를 감행할 마음의 준비가 된 것 같진 않습니다. 일을 언제든 그만둘 수 있다고 생각하니 일이 더 재미있어지는 것은 무슨 조화인지…

미국에서 10살 이상 어린 동료들과 일하면서 나도 젊은 줄로 착각하면서 도끼자루 썩는 지 모르고 지내다가, 뒤늦은 은퇴준비를 하면서 제가 배운 몇 가지를 마지막으로 두서 없이 나열하면서 글을 마칩니다.

- 투자는 가능한 일찍 시작 (설명이 필요 없죠. Time in the market > timing the market!)

- 투자는 되도록 자신이 이해할 수 있는 자산에만 (많이 들어서 익숙하다고 해서 이해할 수 있는 것은 아닌 것 같습니다. 예를 들어, 금투자, 복잡한 구조의 생명보험 등)

- 자신의 성향과 원하는 라이프스타일을 이해 (나를 알고 적을 알면 훨씬 수월한 싸움이 되죠. 저는 성격상 계속 포트폴리오를 만지면서 최적화하려는 성향이 있는 것을 알기 때문에 가능한 대부분의 투자를 자동으로 셋업해 두고 자주 들여다 보지 않도록 노력했습니다. 비슷한 맥락으로 아무래도 지속적인 관심과 관리가 필요한 부동산도 투자 대상에서 제외했고요.)

- 은퇴준비는 투자보다는 저축의 관점에서 (결국 전체 포트폴리오의 크기가 관건이기 때문에 높은 저축율이 높은 수익율만큼이나 중요)

- 포트폴리오의 규모가 커질수록 절세가 중요 (특히 고임금으로 세금브라켓이 높을 경우 이자나 배당금으로 수익을 과도하게 발생시키지 않도록 펀드를 잘 선택하거나 세금혜택을 받는 계좌를 활용)

- 세금보고는 가급적이면 본인이 직접 (세법에 익숙해지고, 또 국가 정책이 개인재정에 미치는 영향에 대한 이해도가 높아집니다. 물론 재정상황이 복잡하면 전문가의 도움을 받는 것이 좋겠죠.)

- 형편이 허락하는 범위 내에서 금융상품의 연간 적립한도 채우기 (IRS에서 특정계좌에 적립한도를 정해놓은 데에는 다 이유가 있음)

- 복리효과는 사실이다 (투자 초기에는 복리효과를 보기 힘들어서 조바심이 나지만 나중에는 포트폴리오가 커지면서 하루에도 몇 만불씩 요동을 치는 것을 경험하게 되면서 왠만한 등락에는 초연해집니다)

- 낚시성 경제 정보에 휘둘리지 않기 (인터넷에 경제, 은퇴관련 정보가 넘쳐나지만 실제 저에게 적용가능하고 도움이 되는 정보는 드물었습니다. 정보의 질보다는 클릭수가 인센티브인 소셜미디어 같은 매체는 피하고 소수의 신뢰할 수 있는 매체를 선별해서 정보를 얻는 것이 좋겠다고 생각합니다. 저는 WSJ, Investopia, 혹은 Bogleheads를 주로 보았고 마일모아나 은퇴덕후 사이트에서도 많은 도움을 받았습니다)

- 다음은 제 투자철학에 도움을 준 책입니다: A Random Walk Down Wall Street, The Element of Investing (Burton Malkiel), If You Can (William Bernstein), Bogleheads’ Guide to Investing (Bogleheads)

|