코로나 19로 소득이 줄었거나 매출이 감소했다면 Tax Planning 하기에 딱 좋은 한 해가 될 것이다. 소득이 줄어든 해에 세금 혜택을 최대한 활용하는 방법 세 가지에 대해 알아보자.

Saver’s Tax Credit 최대 $2,000

저소득층 은퇴 자금 저축을 지원하기 것이지만 인컴이 줄어 자격이 되면 최대 $2,000을 택스 크래딧으로 돌려받을 수 있다. Saver’s Tax Credit를 받을 수 있는 Adjusted Gross Income (AGI)은 아래와 같다.

예를 들어, 부부가 공동으로 세금 보고할 때, AGI가 $39,000이고, 401K나 IRA에 $4,000을 저축했다면 $2,000( $4,000 * 50% )을 택스리턴으로 돌려받을 수 있다.

50% 크래딧을 받을 자격 기준은 AGI다. AGI는 총소득에서 401K, IRA, HSA 등에 저축한 금액을 뺀 금액이다. 부부 공동으로 세금 보고할 때 크래딧을 받을 수 있는 최대 소득(Gross Income)은 다음과 같다.

- $2,000 크래딧을 받을 수 있는 최대 소득은 $114,100

- $400 크래딧을 받을 수 있는 최대 소득은 $140,100

자세한 내용은 저소득층 은퇴 자금 저축을 지원하는 Saver’s Tax Credit 를 참고하면 된다.

Tax-Gain Harvesting

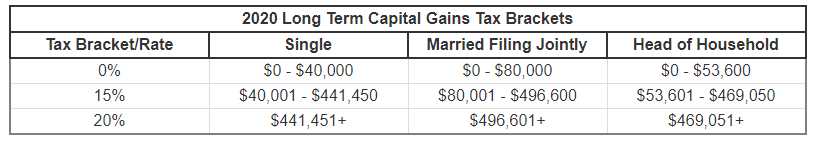

Tax-Gain Harvesting은 long-term capital gains tax rate이 0%인 세금 혜택을 활용하는 방법입니다.

Long-term capital gains 택스 브래킷은 Taxable Income에 대한 세율입니다. Taxable Income은 대략 아래와 같이 계산됩니다.

Taxable Income = 총소득(Gross Income) – 401K – IRA – HSA – $24,800(표준 공제)

따라서, 401K, IRA, HSA 등의 공제가 0이라도 소득이 $104,800 미만이면 Tax-Gain Harvesting을 할 수 있습니다. 예를들어, 2020년 예상 총소득이 $100,000이고, 401K에 $10,000 저축한다면

Taxable Income = $100,000 – $10,000 – $24,800 = $65,200이 된다.

$80,000까지 세율이 0%이므로 추가로 $14,800의 Long-term capital gains이 발생해도 세금을 낼 필요가 없다.

자세한 내용은 Tax-Gain Harvesting을 참고하면 된다.

Roth IRA conversion

택스 보고할 인컴이 많이 줄었다면, 그래서 현재의 세율이 은퇴 후의 세율보다 같거나 낮을 것으로 생각된다면 Roth IRA conversion을 고려할 수 있다. 현재의 낮은 세율(Marginal Tax Rate)로 택스를 내고, 은퇴 후에 투자 소득에 대해서 Tax-free로 인출하는 것이 더 유리하기 때문이다.

하지만 개인의 재정 상황에 따라 어느 것이 유리한지 결정하기가 매우 어려울 수도 있다. 따라서 Roth IRA conversion은 모든 상황을 충분히 검토해 보고, 신중하게 결정해야 한다.

자세한 내용은 Roth IRA Conversion을 참고하면 된다.

401K 또는 IRA에서 페널티 10% 없이 인출

COVID-19 지원책으로 올해 401K 또는 IRA에서 페널티 없이 $100,000까지 인출이 가능하다. 자격이 되면 401K나 IRA에서 페널티 없이 필요한 금액만큼 인출할 수 있다.

안녕하세요,

Tax harvesting 관련 다음과 같이 가정해서 질문을 드립니다.

부부합산 보고, 연소득 $100,000, 2020 Capital gain이 각각 $20,000(ST), $100,000(LT) 일경우

1.다음 계산이 맞는지요?

AGI = 총소득 ($100,000) + $20,000(ST) + $100,000(LT) – max 401K($19,500) – HSA $7,000(회사입금 $4,000+개인추가 $3,000) – 기본공제$24,800) = $168,700

2.이경우 LT gain 에 대한 계산은 AGI 를 $80,000까지 채우기 위한 LT gain 의 일부(?)인 $11,300($80,000 – $68,700)에 대해서는 0% Tax 가 부과되고 나머지 LT gain $88,700($100,000 – $13,700) 에 대해서만 15%가 적용되는지요?

질문이 조금 복잡한 것 같아 죄송합니다. ^^

1. 계산한 금액은 AGI가 아니라 Taxable Income입니다. AGI는 기본공제 금액을 빼기 전 금액이 AGI입니다.

2. Taxable Income이 $168,700입니다. 이중 $100,000이 LT이고, $68,700이 일반 소득이 됩니다. 택스 브래킷을 일반 소득 $68,700을 먼저 적용하고, 그 위에 LT $100,000을 적용합니다. 따라서, 계산하신대로 $11,300에 대해서는 0% Tax 가 부과되고, 나머지 LT gain $88,700($100,000 – $13,700) 에 대해서만 15%가 적용됩니다.

지난 회사 401K에 약간 들어 있습니다 .

그런데 이번에 페널티가 없다고 해서 좀 현금화 하고 싶은데

사유를 찾아보니 코로나로 된 상황이나 다른 이유를 말해야 하는 서류가 있어야 하는데 저는 그런 상황에는 적합하지 않습니다.

그런데 작년보다 올해 세금 브라켓이 많이 내려 가 있습니다 .

그래서 만약 먼저 돈을 현금화 한다고 하면 론받아서 할생각이 아니고, 페털티 없다라는 전제에 세금을 내고 현금화가 가능할까요?

아님 제가 지금 은덕님 게시판 보고 든 생각은 돈을 rollover 로 t-ira 로 옮긴다음 현금화 하면 어떤가라는 생각도 10만불 까지 인출 가능하다라고 알고 있는데 제가 제대로 알고 있는것인지…

401K에서 페널티 없이 인컴 택스 내고 인출하는 것은 자격이 되면 가능합니다. COVID-19 지원 성격이라 자격이 별로 까다롭지 않은 것으로 알고 있어요.

T-IRA로 롤오버 한 후에, 인출하는 것도 가능하지만 굳이 그렇게 할 이유가 있나요? 401K에서 인출하든 T-IRA에서 인출하든 페널티를 내지 않으려면 자격 조건이 되는지 확인하시고 진행하면 될 것 같습니다.

다른 방법은 Roth IRA conversion하고, 5년 후에 찾는 방법입니다.

부부 공동세금 보고시 만약 올해 일을 못해 수입이 3만으로 줄었으면 3만 9천 아래이므로 부부 각 6000불씩 Roth 나 Traditional IRA 에 넣으면 4천불 크레딧이 자동으로 주어지나요?

그런데 실업급여를 총 16000불 그리고 PPP 10000불 받았는데 이건 4000불 크레딧 받는데 영향이 없나요?

부부 기준으로 받을 수 있는 크래딧이 $4,000이 아니라 $2,000 입니다.

실업 급여를 받은 금액은 수입에 포함될 겁니다. 그러니 올해 수입 + $16,000이 총 수입이 $39,000 이하이어야 합니다. PPP $10,000은 론 형식(?)이라 수입에 포함되지 않을 것이구요.

그리고, 기준 소득이 총 수입이 아닌 AGI이니 Traditional IRA에 저축한 금액은 뻴 수 있으니 참고 하세요. 예를 들어 올해 수입 $35,000 + 실업 급여 $16,000이어서 총 수입이 $51,000이라면 Traditional IRA에 $12,000 저축하면 됩니다. 그러면 AGI는 $51,000 – $12,000 = $39,000이 될테니까요.